返回顶部

返回顶部

数据眼丨公募基金资产净值首次突破20万亿

文/制表 羊城晚报全媒体记者 丁玲

根据中国证券投资基金业协会3月12日公布的数据,截至今年1月底,我国境内共有基金管理公司132家,其中,中外合资公司44家,内资公司88家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计20.59万亿元,相比去年年末的19.89万亿元,环比提升3.52%。

具体来看,截至1月底,QDII基金及混合型基金规模分别由1288.94亿元、4.36万亿元,增至1531.06亿元、4.86万亿元,环比增长18.78%、11.57%;股票型基金及货币市场基金规模也小幅上涨,分别为2.07万亿元、8.26万亿元,环比增0.36%、2.64%;而债券型基金的最新规模则为2.67万亿元,环比下降2.03%。

3月以来新发行基金仅有4只成立

值得一提的是,虽然公募基金总量在持续上升,但随着牛年开市,股市核心资产下挫严重,公募基金遭遇大幅回撤,让不少基民直呼“跌妈不认”,更有不少损失惨重的基民选择在闲鱼出售物品“回血”。

原本频现“日光基”的基金发行市场也变得有些冷清。数据显示,3月以来,超过10只基金宣布延长募集期,而此前成立的次新基金,八成已是负收益。

3月10日,广发价值优选和广发创新医疗双双调整募集期。广发价值优选原定于3月12日发行,只募集一天,不过在开始发行之前,基金公司就主动调整了发行期,改为自3月12日至3月18日发行,该基金将首次募集规模上限设置为80亿元,拟任基金经理王明旭。

于3月4日开始募集的广发创新医疗,原定募集截止日为3月10日,首次募集规模上限为120亿元,拟任基金经理吴兴武。或是募集效果不理想,基金公司将募集期延长至3月17日。

而在此前一天,广发睿鑫混合型证券投资基金发布公告,将基金募集截止日由3月9日延长至3月16日,募集期由5个交易日调整为10个交易日。

此外,华安聚恒精选基金原定募集期为3月2日起至3月8日,募集规模上限为90亿元,拟任基金经理为公司投资研究部总监杨明,3月8日基金宣布延长募集期至3月15日。

3月份以来,还有华夏中证1000ETF、信诚养老2035三年持有混合(FOF)、银华中证有色金属ETF等多只新发基金发布延长募集期限公告。

与此同时,新基金募资金额也大幅回落。3月以来发行的新基金,仅有4只正式成立,合计募集规模92.98亿元。而于2月份开始募集并于2月份成立的基金数量为70只,合计募集规模2512.91亿元,1月份相关数据为154只、5590.90亿元。

另有数据显示,最近三个月成立的大量新基金正在建仓,相当大比例成立以来净值出现下跌,有的甚至是猛烈暴跌。正在建仓期的主动权益类基金超八成净值下跌,其中更有逾40只跌幅超过10%。

多只基金逆市创造正收益

尽管公募基金“绿油油一片”,但仍有多只基金逆市创造正收益。究其原因,与这些基金未参与抱团,配置顺周期、低估值板块有关。

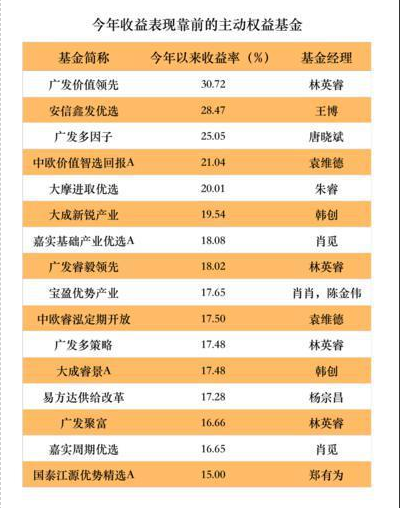

数据显示,截至3月12日,今年以来表现最好的主动权益基金是广发价值领先,收益率高达30.72%;安信鑫发优选、广发多因子两只基金,今年以来收益率分别为28.47%、25.05%;中欧价值智选回报A、大摩进取优选,今年以来收益率分别为21.04%、20.01%;另外,大成新锐产业、嘉实基础产业优选A、广发睿毅领先、宝盈优势产业、中欧睿泓定期开放等多只基金今年以来收益率超过15%。

如果从近一个月的情况看,A股开启调整模式,沪指下跌5.53%,沪深300跌11.39%,创业板指跌19.25%,此种情况下,主动权益类基金损失惨重,近一个月平均跌幅为9.78%,但有一些主动权益基金逆市创造正收益,比如广发价值领先、安信鑫发优选,近一个月收益率分别为12.40%、11.11%;前海开源沪港深核心资源A、中欧成长优选回报A、中欧价值发现等多只基金近一个月收益率超过5%。

从广发价值领先2020年四季报来看,重仓股包括天能动力、华荣股份、西部矿业、华铁股份、华夏航空、美锦能源等;持仓包括电气设备、机械设备、有色金属、交通运输、采掘、银行、农林牧渔等行业,今年以来,这些板块表现比较强势。

面对波动基金又该如何选?

A股剧烈波动之下,基金又该如何选?东方红资管董事总经理、基金组合投资部总经理邓炯鹏表示,今年全球逐步进入“后疫情”时代,经济复苏可期,政策态度和操作、市场定价逻辑等,逐步回归正常状态。考虑到权益市场的变化,在挑选基金方面更注重自下而上选股、价值成长风格、具有跨越周期经验的基金经理。

农银汇理基金罗文波表示,有三类基金经理的产品会成为自己未来布局方向:第一类,基金经理本身就是宏观策略型选手,从业绩回溯发现,在市场不好时,基金经理会进行主动仓位管理,这意味着一旦选定基金,并不需要对这类基金进行过多择时操作,可以作为未来组合的基本盘;第二类基金经理具有很强的选股能力,不会进行过多仓位调整;第三类是专注于某个固定行业的基金经理,包括医药、消费等主题型基金经理,也包括个人出身和投资风格明晰但管理的是全市场产品的基金经理。

海富通FOF投资部投资经理苏竞为表示,后续的操作方向,相对看好的基金可能是均衡风格、抱团程度低、选股能力强的这一类型。今年市场估值提升的难度很大,重点要看选股,在二三线的公司中要选出真正有业绩增长的标的,需要很强的获取Alpha的选股能力。

国海富兰克林基金国富平衡养老三年混合(FOF)基金经理吴弦则表示,经过2019、2020年两年的上涨,权益市场整体估值较贵,部分板块透支了未来的盈利预期;利率方面,中长期预计将上升,对权益市场尤其是成长股有较大的负面影响。当下主要选择个股挖掘能力较强、行业涉及较多的基金经理的产品,不会刻意选择保守型基金产品。

来源 | 羊城晚报·羊城派

责编 | 莫谨榕

返回顶部

返回顶部

4c976226-a24c-4089-adf7-1c0a27eec4f2.png)

d706895c-ea43-4b90-8d6f-607c7cebcb26.jpg)

8aee054a-ea5a-474c-8466-bd50a3212c19.jpg)

76b1f04e-c25f-4bb2-b9dc-12dfd1764da0.jpg)

0eac92d7-731d-4529-83b8-3647a3fa23ab.jpg)

4db9aa34-45d6-48f7-94c1-ca109585862a.jpg)

4d90a23c-b62f-4594-9305-8b03d47f3bfe.png)

be8dbc2f-2e53-4c96-ad78-74cfa367757b.png)

c2478569-dd24-48ea-a005-a0351bae0443.jpg)

512d0362-b75f-4369-ab22-211a5a5b902e.jpg)

f71fc6b1-7eff-487c-8cda-d506c93d540a.jpg)

3eb74e99-311b-4bac-84e1-81894a46af2c.jpg)